Um dos indicadores mais usados na bolsa de valores é o Índice de Força Relativa (IFR), que busca sinalizar os momentos em que uma ação caiu demais (sobrevendida) ou subiu demais (sobrecomprada).

A partir da informação do IFR, o investidor pode operar na contramão do mercado, comprando quando uma ação estiver barata e vendendo quando a ação estiver cara.

Qual a fórmula do IFR?

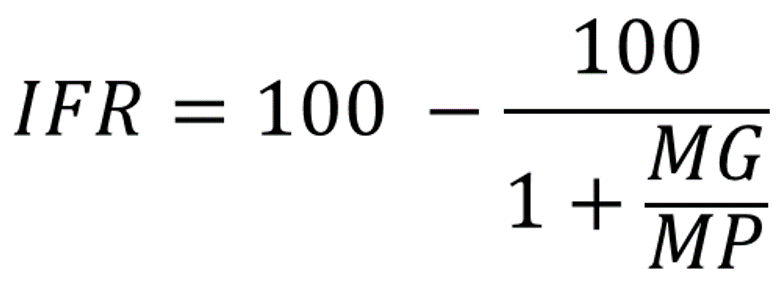

O índice de força relativa trabalha com duas médias: a média de ganhos (MG) e a média de perdas (MP).

A média de ganhos é a média aritmética simples dos preços de fechamento quando a ação subiu. Ou seja, se a ação subiu, o preço de fechamento desse dia irá compor a MG.

A média de perdas, por outro lado, é a média aritmética simples dos preços de fechamento quando a ação caiu. Ou seja, se a ação caiu, o preço de fechamento desse dia irá compor a MP.

Depois de calcular a média de ganhos e a média de perdas do ativo, nós podemos calcular o índice de força relativa:

A fração MG/MP também é conhecida como “força relativa” (FR).

Calculando o índice de força relativa:

Vamos usar os preços da ação da Petrobras (PETR4) no final do ano de 2016 para calcular o índice de força relativa. Observe abaixo os preços de fechamento nas datas indicadas:

29/12/2016 |

14,87 |

28/12/2016 |

14,78 |

27/12/2016 |

14,41 |

26/12/2016 |

14,42 |

23/12/2016 |

14,24 |

22/12/2016 |

14,01 |

21/12/2016 |

14,34 |

20/12/2016 |

14,35 |

19/12/2016 |

14,36 |

16/12/2016 |

14,76 |

15/12/2016 |

14,85 |

14/12/2016 |

14,74 |

13/12/2016 |

15,45 |

9/12/2016 |

15,58 |

Para calcular as médias dos ganhos (MG) e das perdas (MP), precisamos separar os dias em que a ação subiu dos dias em que ela caiu. Por exemplo, no dia 13/12 a ação fechou em R$ 15,45. Como no pregão anterior (09/12) o fechamento foi de R$ 15,58, significa que o dia 13/12 foi um dia de queda, então esse valor irá compor a MP.

*Obs: o dia 09/12 foi um dia de queda pois o fechamento do dia 08/12 foi R$ 15,70 (não está nessa tabela).

Vamos calcular então a média dos ganhos:

MG = (14,85 + 14,24 + 14,42 + 14,78 + 14,87)/5 = R$ 14,63

Repare que nesses 14 dias que estamos observando, em 5 deles a ação subiu, enquanto 9 dias foram de queda.

Calculando agora a média das perdas:

MP = (15,58 + 15,45 + 14,74 + 14,76 + 14,36 + 14,35 + 14,34 + 14,01 + 14,41)/9 = R$ 14,67

A fração MG/MP vai ser então 14,63/14,67 = 0,997

Colocando esse resultado na fórmula do IFR teremos:

IFR = 100 – 100/(1 + 0,997) = 49,92

Como interpretar o resultado?

O valor do IFR varia de zero a 100. Quando o IFR está abaixo de 30, significa que o ativo está sobrevendido, ou seja, caiu demais e existe uma boa chance do ativo voltar a subir.

Quando o IFR está acima de 70, significa que a ação está sobrecomprada, ou seja, subiu demais e existe uma boa chance do ativo voltar a cair.

Em outras palavras, IFR abaixo de 30 representa uma oportunidade de compra, enquanto IFR acima de 70 representa oportunidade de venda.

Nesse exemplo que mostramos, o IFR da PETR4 ainda não estava sinalizando uma oportunidade de compra ou de venda.

Período de análise

No exemplo que mostramos, escolhemos 14 dias de análise para realizar o cálculo do IFR. Esse é o período padrão mais comum e mais indicado. Porém, o investidor pode optar por períodos maiores ou menores se desejar.

Uma análise mais profunda

Olhando para a fórmula do IFR, podemos observar que quanto maior o valor da fração MG/MP, maior também será o IFR.

Outro detalhe interessante é que o IFR não considera a quantidade de dias de alta ou baixa para sinalizar se o ativo está sobrecomprado ou sobrevendido, ele considera somente o preço de fechamento.

Ou seja, o simples fato de um ativo ter caído por muitos dias, ou ter subido por muitos dias, não sinaliza que o preço irá se inverter, o que conta para o cálculo é somente o preço de fechamento.

O principal fator que influencia o valor do IFR é o preço de fechamento, então se um fechamento foi muito alto em relação aos dias anteriores ou muito baixo, isso irá influenciar drasticamente o valor do IFR.

Se um ativo está caindo há muito tempo ou subindo há muito tempo de forma sutil, vai demorar muito para o IFR sinalizar compra ou venda.

Geralmente um ativo fica na região de sobrecompra ou sobrevenda quando ocorre alguma mudança drástica no preço das ações, onde em poucos dias o ativo sai da sua faixa normal de operação.

Esses pontos geralmente representam uma euforia (ou desespero) do mercado, onde todos acabam comprando ou vendendo, fazendo o preço da ação ficar muito esticado para cima ou para baixo, o que representa uma oportunidade já que, logo em seguida, costuma acontecer uma correção e adequação dos preços após o movimento “exagerado” dos preços.

Gostou do artigo? Talvez você também se interesse por: